Los ‘cocos’, una alternativa

Con el nuevo entorno de tipos de interés más moderados, los inversores son cada vez más conscientes de que el viento de cola que había impulsado los ingresos y las cotizaciones de los bancos está perdiendo fuerza. Ante esta situación, las entidades financieras han comenzado a diseñar estrategias para proteger sus ingresos. Sin embargo, los gestores ya asumen que la era de los beneficios récord, el incremento sostenido de los dividendos y las masivas recompras de acciones ha llegado a su fin. En un contexto donde la renta variable muestra señales de agotamiento, muchos inversores están dirigiendo su atención hacia la deuda como una alternativa atractiva.

Dentro del universo financiero, la deuda contingente convertible, conocida como cocos, destaca por su elevado rendimiento. Estos instrumentos ofrecen cupones cercanos o incluso superiores al 8%, además de permitir a los inversores beneficiarse de las ganancias asociadas a la caída de las rentabilidades. El riesgo está claramente delimitado: los cocos se convierten en acciones únicamente si el capital de la entidad emisora cae por debajo de un umbral específico.

En el mercado español, algunos de los cupones más elevados provienen de una emisión de 350 millones de euros realizada por Ibercaja, que paga un 9,125% anual hasta julio de 2028, y de los títulos emitidos por Abanca en julio de 2023, que ofrecen un retorno del 10,625%. Estas cifras superan al 8,375% ofrecido por BBVA en los cocos adjudicados en junio de 2023, una emisión significativa por ser la primera desde la caída de Credit Suisse. También destacan los bonos emitidos por Santander en mayo de 2023, con un rendimiento del 7%.

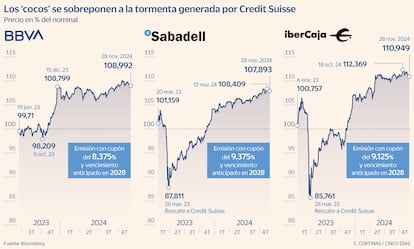

La caída de Credit Suisse supuso un duro golpe para el mercado de los cocos, ya que los tenedores de esta deuda híbrida perdieron toda su inversión de forma repentina. Esta decisión, altamente controvertida, ha sido objeto de demandas judiciales en Suiza y Estados Unidos. Sin embargo, tanto el BCE como el Banco de Inglaterra dejaron claro desde el primer momento que, en caso de rescate bancario, las acciones seguirían siendo el primer instrumento en absorber pérdidas, dejando la deuda contingente convertible en un segundo plano.

“El mercado primario de estos instrumentos solo estuvo cerrado tres meses”, explica el responsable de mercado de deuda para instituciones financieras de Nomura en el sur de Europa. Ya en 2023, las entidades financieras europeas emitieron cocos por valor de 27.000 millones de euros, superando las cifras de 2022. Este dinamismo en el mercado primario se combinó con un auge de las compras en el mercado secundario, impulsadas por los precios de derribo tras la crisis de Credit Suisse. Como resultado, a comienzos de 2024, los precios de estos activos ya habían recuperado los niveles previos al colapso de la entidad suiza. Desde los mínimos de marzo de 2023, el índice de Bloomberg que recoge las emisiones de cocos en Europa se ha revalorizado un 43,4%, y solo en lo que va de 2024 acumula una subida del 15,3%, en comparación con el 20% registrado por el sector bancario europeo en bolsa. En casos concretos como Sabadell, las ganancias han alcanzado el 55,4% este año.

A pesar de que la rentabilidad de los cocos ya no es tan elevada como hace 20 meses, los gestores consideran que siguen siendo una opción interesante ahora que los bancos han reforzado significativamente sus balances. Según Abante, el índice europeo de cocos ofrece actualmente una prima de 284 puntos básicos sobre la deuda financiera sénior, lejos de los 550 puntos básicos alcanzados en marzo de 2023. “Tras años de ajustes en los que los bancos operaban con menores beneficios, hoy presentan sólidos resultados. Esto convierte a los cocos en una fuente atractiva de rentabilidad adicional, aprovechando la estabilidad financiera y con potencial para generar retornos superiores en un entorno de bajo rendimiento en otros activos de deuda”, explica el gestor de renta fija en Abante.

El director de inversiones en Beka Finance, coincide en que los rendimientos extraordinarios generados tras la crisis de Credit Suisse son difíciles de replicar. Sin embargo, sigue viendo en los cocos una opción interesante: “En un contexto donde la deuda a plazos normales ofrece un 4%, lograr cerca del 7% tiene sentido. Además, en términos absolutos, permite llegar a clientes con un perfil más agresivo sin asumir la volatilidad de la renta variable, donde no esperamos retornos superiores al 6% a 10 años”, comenta. También señala que la diferencia entre los cocos y la deuda subordinada, un activo algo más seguro, se ha reducido notablemente, reflejando una mayor confianza de los inversores en que los bancos opten por amortizar las emisiones. “El riesgo de extensión ya no es una preocupación”, subraya.

El consejero delegado y gestor de renta fija en Buy & Hold, fue uno de los que aprovecharon la oportunidad que surgió con la crisis de Credit Suisse. “Hemos reducido posiciones en emisiones donde el ajuste de las valoraciones ha sido más rápido, pero mantenemos exposición en aquellas que aún presentan un interesante potencial de revalorización y cupones elevados”, detalla.

El temor a que los bancos no recompren estas emisiones, una práctica habitual que suele realizarse en la primera ventana (a los cinco años), ha disminuido considerablemente. Esta tendencia se ha visto reforzada por el actual entorno de tipos de interés, que comienza a moderarse tras alcanzar máximos de dos décadas. Los analistas de JP Morgan Private Bank proyectan que las tasas en la eurozona podrían caer al 1,75%, lo que incrementa la probabilidad de que los bancos emitan deuda más barata para recomprar sus emisiones vigentes. “El apetito del mercado por estos bonos es tan fuerte que muchas nuevas emisiones incluyen cláusulas más ventajosas para los emisores”, apunta. Un ejemplo de ello es Santander, que en mayo de 2023 emitió 1.500 millones de euros con un cupón del 7% para recomprar una emisión de 2004 cuya ventana de amortización vencía en marzo de 2025. En julio, captó otros 1.400 millones en una operación privada destinada a recomprar los bonos de fidelización entregados a los accionistas del Banco Popular.

Desde Buy & Hold reafirman su apuesta por los cocos, pero de manera selectiva, priorizando emisiones de entidades que han fortalecido notablemente su balance y operan con una estabilidad que reduce significativamente el riesgo de sobresaltos. “Al contrario, estas inversiones nos han proporcionado y siguen proporcionando muchas alegrías”, afirma, quien destaca la emisión de Ibercaja, que se ha revalorizado más del 20%.

No apto para todos

A pesar del atractivo que presenta este tipo de deuda, los expertos recuerdan que los cocos no son adecuados para todos los inversores. A diferencia de otros instrumentos de deuda, como los bonos estructurados diseñados para el público minorista y comercializados en sucursales, los cocos están dirigidos exclusivamente a inversores institucionales que gestionan capital de terceros. Además, la inversión mínima en estos instrumentos suele rondar los 100.000 euros, lo que limita su accesibilidad para pequeños ahorradores.

Para los inversores minoristas interesados en exponerse a este tipo de activos, existen alternativas como los fondos de inversión. Por ejemplo, el fondo B&H Renta Fija obtuvo una rentabilidad del 11,1% el año pasado, mientras que el B&H Flexible logró un destacado 21,1%. Sin embargo, el responsable de deuda para instituciones financieras de Nomura, advierte sobre la volatilidad inherente a los cocos. “Su precio en el mercado secundario puede fluctuar drásticamente ante eventos que afecten la confianza. En situaciones extremas, han llegado a cotizar por debajo del 50% de su valor nominal, lo que puede generar pérdidas significativas si se decide liquidar la posición”, señala. Asimismo, enfatiza que estos instrumentos deben adquirirse únicamente si el inversor confía plenamente en la solvencia y gestión del banco emisor. “Incluso si la entidad no quiebra, puede optar por no pagar los cupones si no genera beneficios suficientes, ya que su pago es discrecional”, añade.

El gestor de renta fija en Abante, subraya que los cocos son más complejos de entender y valorar en comparación con los bonos tradicionales o las acciones ordinarias. “Aunque ofrecen rentabilidades atractivas, no son adecuados para cualquier tipo de inversor”, advierte. Los cocos combinan características de la renta fija y la renta variable, y surgieron tras la crisis financiera de 2008 con el objetivo de absorber pérdidas y evitar la necesidad de rescates públicos. Estas características híbridas incluyen la posibilidad de convertirse en acciones si el capital del banco cae por debajo de determinados umbrales.

El director de inversiones en Beka Finance, resalta el riesgo inherente: “Los inversores en cocos enfrentan un riesgo significativo de pérdida de capital, dado su diseño para proteger la solvencia del banco emisor en momentos de estrés financiero”.