Acceleració del ral·li de Wall Street

La victòria electoral de Donald Trump ha marcat el clímax en el ral·li de Wall Street. Les promeses del president republicà de reduir impostos i desregular sectors clau han impulsat les cotitzacions en la Borsa estatunidenca, portant els seus índexs a nous màxims històrics. El Dow Jones va superar per primera vegada els 44,000 punts, mentre que el S&P 500 va aconseguir els 6,000. No obstant això, l’impuls alcista no sols es deu a factors polítics: una sòlida campanya de resultats ha estat un suport clau, amb més del 70% de les empreses del S&P superant les expectatives de mercat, la qual cosa genera optimisme respecte als guanys esperats per a 2025.

Prop del 90% de les empreses del S&P 500 ja han publicat els seus resultats del tercer trimestre, de les quals el 75% ha sorprès positivament, segons dades de Bloomberg recopilats per Citi. Per a aquest banc estatunidenc, els resultats corporatius són el factor més positiu en l’anàlisi de perspectives per al mercat estatunidenc, encara que les valoracions elevades generen preocupació. Actualment, el S&P 500 cotitza a una relació preu-beneficio (PER) de 25 vegades, la qual cosa reflecteix que els inversors han assumit un escenari de “aterratge suau” per a l’economia. La principal incertesa radica ara en la política, on factors com l’increment d’aranzels, la reducció de l’impost de societats del 21% al 15%, i la retallada de regulacions en sectors com la banca i les grans tecnològiques podrien afectar les empreses.

El sentiment del mercat és positiu, pròxim a l’eufòria, sustentat principalment pels resultats empresarials, que podrien continuar alimentant les expectatives alcistes per a la Borsa estatunidenca en l’any vinent. Fins a setembre, els guanys del S&P 500 van créixer un 8% interanual, amb un acompliment excel·lent en telecomunicacions i tecnologia de la informació, on els beneficis van augmentar un 22% i un 20%, respectivament, impulsant a la Borsa. En canvi, la caiguda en el preu del petroli i altres matèries primeres ha llastrat els guanys del sector energètic en un 29% i del sector de materials en un 12%. “Moltes empreses tecnològiques han aconseguit un creixement de beneficis robust, però també veiem un creixement notable en sectors tradicionals amb política de repartiment de dividends”, destaquen des de Capital Group.

Per a Goldman Sachs, els resultats del tercer trimestre representen en gran manera una volta a la normalitat després de diversos trimestres de beneficis excepcionalment elevats. No obstant això, la reacció borsària davant la publicació de resultats continua sent inusualment fort.

“A excepció del trimestre anterior, aquest ha estat el període de major volatilitat en la reacció de les accions després de la presentació de resultats des de la Gran Crisi Financera”, assenyalen en Goldman Sachs, encara que el context s’ha vist influït per la victòria de Trump. Les empreses que van superar les previsions del consens van registrar una pujada mitjana del 1.59% en la seva cotització l’endemà dels seus resultats, enfront del 1.01% de mitjana en 2006, segons Goldman. “Aquesta dinàmica ha afavorit la selecció de valors i ha mantingut l’entorn de baixa correlació borsària que ha caracteritzat gran part de l’any”, afegeix la signatura.

“El 90% de les empreses del S&P 500 ja han reportat els seus resultats trimestrals, amb un 74% superant les previsions de beneficis per acció en una mitjana del 4.4%, i un 62% superant les expectatives de vendes en un 1.3%”, indiquen des de Link Securities. Així i tot, el consens de mercat de Factset mostra que les expectatives d’ingressos per al quart trimestre s’han moderat al 4.6%, des del 5.5% projectat al juny. Així mateix, el creixement esperat dels beneficis per acció s’ha ajustat al 11.9%, per sota del 16.6% anticipat al juny, encara que mantenint-se en general per sobre del 10%.

El consens de mercat projecta un augment del 14% en els beneficis del S&P 500 per a 2025. Goldman Sachs anticipa una alça més conservadora de l’11% per a aquest any i un 7% per a 2026, encara que aclareix que aquestes estimacions podrien ajustar-se a l’alça o a la baixa depenent d’eventuals canvis en els impostos i aranzels que implementi Trump en el seu nou mandat. Segons el banc estatunidenc, un increment efectiu de 5 punts percentuals en els aranzels dels EUA podria reduir el benefici per acció del S&P 500 entre un 1% i un 2%. A més, cada reducció d’un punt percentual en l’impost de societats incrementaria aquest benefici en menys de l’1%. En Citi, per part seva, preveuen un creixement del 8% en el benefici per acció de l’índex, per sota del consens general.

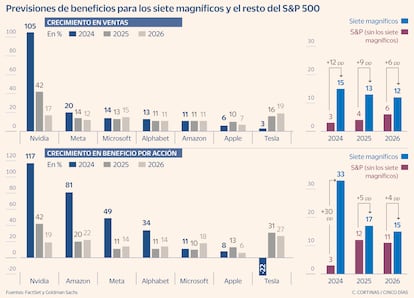

A l’espera de L’ESTRELLA; Nvidia

El recent impuls en el ral·li de Wall Street ha elevat a Nvidia com l’empresa més valuosa del món, superant a Apple. Aquest lideratge serà posat a prova amb la publicació dels seus resultats del tercer trimestre el pròxim 20 de novembre, i podria ampliar encara més la bretxa de capitalització entre els “set magnífics” de la tecnologia i la resta del mercat. Amb un creixement de vendes projectat en un 82% per a Nvidia, el consens de mercat estima que, en conjunt, els set gegants haurien augmentat els seus beneficis un 30% interanual en el tercer trimestre, mentre que els altres 493 valors del S&P 500 a penes haurien aconseguit un increment del 3%. S’espera, no obstant això, que aquesta bretxa es redueixi en 2025, quan els analistes preveuen un creixement del benefici agregat per acció d’aquests 493 valors del 12% per a 2025 i de l’11% per a 2026, acostant-se a les projeccions del 17% i 15% previstes per als set grans de la tecnologia.